- BORSA

- DÖVİZ

- ALTIN

- FAİZLER

- VİOP&VARANT

- HABERLER

- ANALİZ

- OTOMATİK AL-SAT

- AĞIRLIKLI ORTALAMA ANALİZİ

- DİP ZİRVE ANALİZLERİ

- İŞLEM HACMİ ANALİZLERİ

- SEKTÖR TAKİP

- PERFORMANS ANALİZİ

- YATIRIM SİMİLATÖRÜ

- SEANS RAPORU

- OTOMATİK TEKNİK YORUMLAR

- TEKNİK GRAFİK

- TEKNİK SİNYAL LİSTESİ

- TEKNİK ANALİZ MODÜLÜ

- ARTAN AZALAN ENDEKSİ

- MALİ TABLOLAR

- ORAN ANALİZLERİ

- YATIRIM ORTAKLIKLARI ANALİZLERİ

- BES

- KOBİ

- KRİPTO PARALAR

Eral Karayazıcı

eral.karayazici@inveoportfoy.comDöviz Cephesinde Yeni Rota

Paylaş

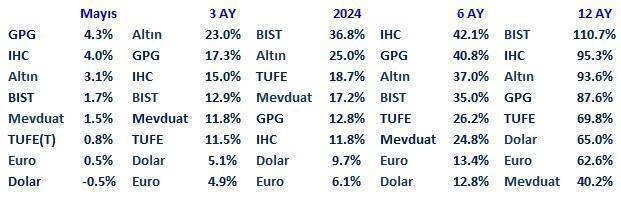

Mart ortası 33,3 seviyesine kadar yükselen dolar, Nisan başında 32,3 seviyesine gerilemişti halen aynı seviyede. Benzer bir eğilim euro için de geçerli. İki aydır kur artmıyor.

Döviz kurlarında geçmişte de benzer yatay seyirlere şahit olduk, devamı değişen oranlarda güçlü artışlara sahne oldu.

Ancak bu kez durum farklı.

Yerel seçim geride kaldıktan hemen sonra küresel fonlar döviz piyasasında satış yaptı.

Seçim sonrası sert yükseliş bekleyen yurtiçi tasarruf sahiplerinin de son iki haftada gardı düştü, görüşleri değişti ve satıcı cenahta saf tutuyorlar.

Rezerv biriktirme ihtiyacı olan TCMB bunu fırsat bilerek alıcı oluyor.

Yurtiçi tasarruf sahiplerinin birkaç çeyrek daha ağırlıkla satıcı olmaları muhtemel.

Ancak fiyat üzerinde onların etkisi sınırlı kalacak.

Yerel bankaların TCMB ile yaptığı swap ve zorunlu karşılık olarak tuttuğu döviz hesapları var.

Bir nevi hesap sadeleşiyor. Yurtiçi tasarruf sahiplerinin satışı fiili döviz arzında büyük bir değişime neden olmuyor.

Bu nedenle fiyat üzerindeki etkileri de limitli.

Önümüzdeki çeyreklerde fiyat üzerinde üç kesimin güçlü etkisini göreceğiz.

İlki reel sektör.

Ekim sonuna kadar bu cephenin alım-satımı dengeli kalacak.

Turizm gelirlerinin devreye girmesi önümüzdeki 5 ay netinde döviz ihtiyacına neden olmayacak. Reel sektörün döviz ihtiyacı ve döviz kazancı birbirini dengeleyecek.

Hal böyle olunca da kısa vadede sahne iki kesime kalacak.

TCMB ve küresel fonlar.

TCMB’nin ülke risk primini düşürmek ve ilerleyen yıllara cephane oluşturmak için rezerv biriktirmesi gerekiyor.

Dün enflasyon raporunda da açıkladığı üzere TCMB, kurda önemli bir artışa neden olmadan satıcı bulduğu sürece alışlarını devam ettirerek rezerv biriktirme ihtiyacını karşılamayı planlıyor.

Yani acele etmeyecek.

Hal böyle olunca da özellikle önümüzdeki beş ayda fiyat üzerinde en güçlü etki misyonu küresel fonlara kalacak.

Onları TRY yatırımına çeken faktör, faiz geliri ile enflasyon beklentileri arasındaki makas.

Aylık TRY fonlama geliri yüzde 4,3 ve kısa vadede beklenen aylık enflasyon yüzde 2,5-3.

Her ay için yüzde 1,5 fark son derece cazip.

Ancak küresel fonların içinde vade tercihi uzun olmayanlar bir noktada kar realizasyonuna gitmeyi tercih edebilir.

İşte o nokta da döviz piyasasında ritmin değişmesine neden olmaları kuvvetle muhtemel.

Yatırım kararlarında fiyat ve takvim son derece önemli iki faktördür.

Reel sektör Ekim sonrası (cari açık nedeniyle) alıcı olmaya başlayacaksa da bu ihtiyaç rahatlayan borçlanma kanalı ve dengeleyici misyonunu sürdürmeye aday görünen TCMB nedeniyle kurlarda ılımlıdan öte bir yükselişe sebep olmaz.

Başka bir deyişle sırf cari açık verilecek parkur yaklaşıyor diyerek küresel fonlar pozisyon kapatmaya yönelip döviz piyasasında alıcı olmaz.

Ancak eş zamanlı olarak fiyat da bir dezavantaj haline dönüşür, yani döviz ucuz hal alırsa durum değişir.

Döviz kurlarında fiyat analizinde kullanılan iki temel gösterge var.

Biri TUFE diğeri UFE bazlı reel kur analizi.

Bu yaklaşımda iki ülkenin enflasyon farkı kadar nominal kurun artması dikkate alınmıyor.

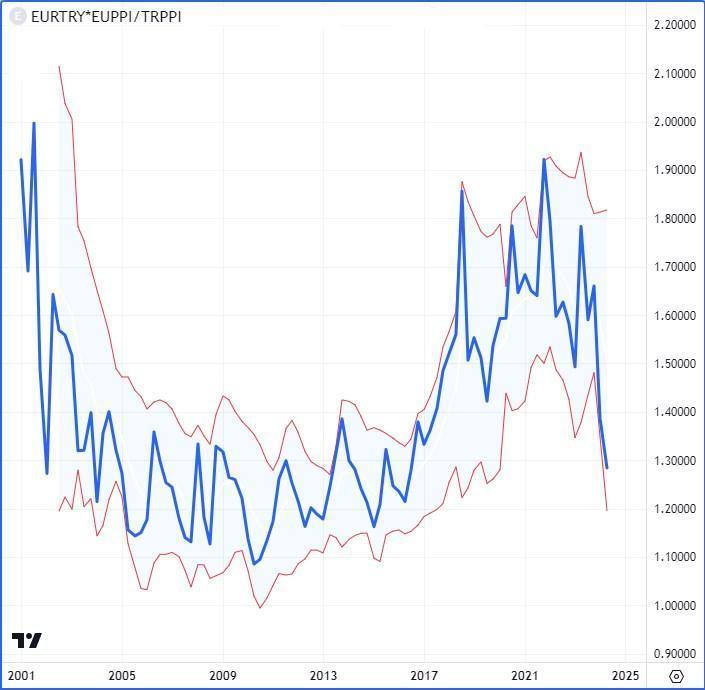

Ben TRY için değer analizi yaparken UFE bazlı Euro kurunu kullanıyorum.

Çünkü USD’nin dünyada yaşadığı değişimin gecikerek de olsa Türkiye’ye yansıması normal.

Reel Euro kurunun Türk Lirasının değeri için daha sağlıklı bir gösterge olduğunu düşünüyorum.

2001 yılından bugüne UFE bazlı reel Euro kuru rasyosunu aşağıda görüyorsunuz.

2001 kriz yılıydı ve referans almak yanıltıcı olur.

2019-2023 dönemi de para politikasının iz düşümüyle gerçekleşmiş pahalı bir kur düzeyini gösteriyor.

2004-2016 dönemi normal fiyat nedir sorusu için daha doğru bir referans.

Ancak bir şartla.

O dönemde Türkiye’nin yıllık enflasyonu ortalama yüzde 7 ve risk primi (CDS) ortalama 100 BP idi. Döviz rezervi ihtiyacı yoktu.

Şimdi CDS 270 BP, rezerv ihtiyacı var ve enflasyona ilişkin resmi 2025 hedefi yüzde 14.

Gerçekleşmenin % 20-25’ten düşük olması ise kolay değil.

Bu nedenle 2024-2025 döneminde normal kabul edilecek reel Euro rasyosunu 2004-2016 ortalaması olan 1,15’in biraz daha üzerinde 1,22 gibi bir seviyede görmek bence daha gerçekçi.

Eğer önümüzdeki 3 ay kur yatay kalırsa şu anda 1,28 olan reel Euro rasyosu Türkiye’de enflasyon Avrupa’dan yüksek olacağı için yaklaşık 1,18’e geriler.

Ben ekonomi yönetiminin 2 nedenle bunu tercih etmesini beklemiyorum.

İlki fiyatın hızla iskonto kazanmasının seçim sonrası pozisyon alan küresel fonları kar realizasyonuna (döviz piyasasında alıma) yöneltmesini istemezler.

Aksi halde bugün onlardan aldıkları dövizi 3 ay sonra onlara satmalarına ihtiyaç doğabilir.

İkincisi reel kur aşağı geldikçe bu dış ticaret dengesini negatif etkiler.

İhracat zorlanırken ithalat kız kazanır ve 2025 yılında reel sektörün döviz ihtiyacı yani cari açık kayda değer ölçüde artar.

Öte yandan bir de kur korumalı mevduat var. Ve bu enstrüman Türkiye ekonomisi için risk yaratıyor. Ekonomi yönetimi KKM’deki mevduatın azalmaya devam etmesini istiyor.

Bunun yolu da yurtiçi yatırımcıların dövizden buz gibi soğuması.

Bu süreç son 2 haftada başladı. Ekonomi yönetimi bunun sürmesini isteyecektir.

Amatörlerin kararlarında geride kalan birkaç ay ne olduğu çok güçlü etki gösterir.

İşte bu nedenle ben TCMB’nin bir ay kadar daha döviz piyasasında fiyat artışına neden olacak ölçüde alım yapmaktan kaçınacağını,

Ancak Haziran ayının ikinci yarısından (veya Temmuz) itibaren aylık kur artışının enflasyon oranına yakın (aylık ortalama yüzde 2,5-3) seyretmesini yeğleyeceğini tahmin ediyorum.

Bu senaryoda yıl sonunda USDTRY 40 / parite 1,08 kalırsa EURTRY 43 olur.

Yukarıdaki grafikte gördüğünüz reel Euro rasyosu da yaklaşık 1,25 olur

Bu düzey hem küresel fonları salt fiyat nedeniyle bir kar realizasyonuna itmez hem de reel sektörün ihracatta zorlandığı ithalatın ivme kazandığı bir hali beraberinde getirmez.

Peki bu kur TRY tercihinde bulunan lokal veya yabancı yatırımcılarda bir hayal kırıklığı yaratır mı diye merak edenler olabilir peşinen cevaplayım hayır.

Çünkü önümüzdeki 7,5 ay ortalama % 52 fonlama oranı ile 100 TRY yatırımı olanlar yılsonunda kapitallerini yaklaşık 136 TRY’a çıkartır ve dolar bazında % 10 kazanç elde ederler.

Bunu tersten okursak yukarıdaki senaryo referans alınırsa döviz tabanlı yatırım araçlarında önümüzdeki 7,5 ayda dolar bazı yüzde 10 getiri kaydedilmesi bir başa baş noktası olur.

Yılsonu USDTRY 40 değil de (bence bunun olasılığı düşük) 38,5 olursa ?

O noktada başa baş noktası yüzde 10 değil % 14 ‘e yükselir.

Toparlarsak ben döviz kurlarında yatay seyrin önümüzdeki 4-5 haftada sürebileceğini, sonrasında ise mevduatın altında kalan enflasyona yakın olan oranlarda döviz kurlarında artış yaşanacağını tahmin ediyorum.

Borsa ile yazıyı tamamlayalım. 2023 yılının tamamında TRY bazında % 35 yükselen BIST, 2024 yılının ilk 5,5 ayında % 37 artış kaydetti.

Dolar bazında da diğer ülke endeksleri yatay seyrederken yüzde 25 artış kaydetti.

Yaz sonunda 11.500-12.000 ve yıl sonunda 15,000 (375-400 $ bandı) potansiyeli olduğu yönündeki görüşümde bir değişiklik yok.

Ancak kısa vadede ben BIST’in yatay bir seyre sahne olup önümüzdeki 6-7 haftayı 10.000 – 10.500 bandı içinde geçirebileceğini, alım fırsatı olarak görülebilecek 9500 seyahatinin de ihtimal dışı olmadığını düşünüyorum.

BIST’te riskini en yüksek bulduğum sektör bankacılık. Geride kalan dört ayın yıldızı olan sektör hisselerinde yüzde 10-12 kadar bir değer kaybı gerçekleşirse şaşırmam.

Bir sonraki Pusula’da buluşmak dileği ile…

Paylaş